200亿市场被重塑 正大天晴成新龙头!这个10亿品种将集采?

11月下旬,第六批国采(胰岛素专项)如期开标,跨国巨头长期占据国内胰岛素市场主导地位,本次诺和诺德、赛诺菲、礼来积极参与,与之前几轮国采的态度截然不同。对比另一个百亿市场,阻塞性气管疾病用药领域早前同样被进口品牌霸屏,仅在第一批国采扩围阶段默沙东中标,第三到第五批全被国内药企收入囊中,市场洗牌已不可避免。米内网数据显示,2021上半年在中国公立医疗机构终端,从品种到企业,这个百亿市场已发生了巨大变化。

200亿市场重拾活力,上半年增速创新高

近年来,随着哮喘及慢性阻塞性肺病的发病率持续升高,国内阻塞性气管疾病用药市场规模也在逐年攀升。米内网数据显示,在中国城市公立开云电竞官网登录入口 、县级公立开云电竞官网登录入口 、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端,阻塞性气管疾病用药市场规模在2017年突破200亿元,2019年为最高峰值达273亿元,但近几年增速呈现放缓的态势;2020年受疫情影响患者就诊频次减少,同时在全民戴口罩的现象下,患者的急性发作情况有所减少,整体市场规模回落至200亿元水平,2021上半年疫情进入防控常态化阶段,整个亚类的销售规模猛涨25.87%,为历年最高。

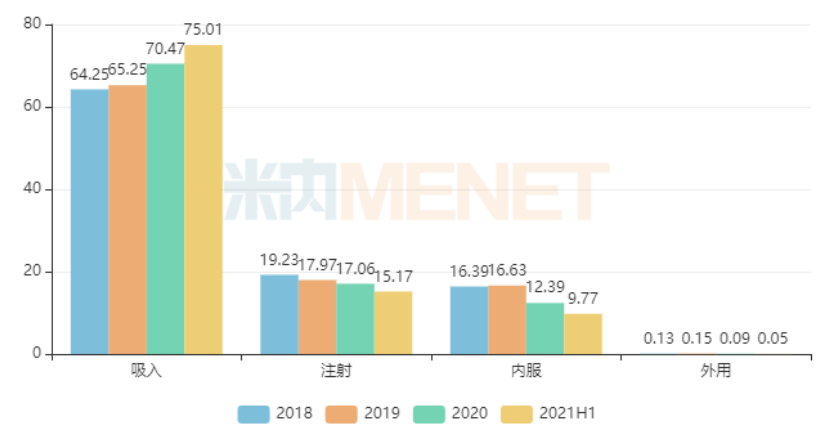

图1:阻塞性气管疾病用药各用药途径的占比情况(单位:%)

来源:米内网中国公立医疗机构终端竞争格局

2018年阻塞性气管疾病用药吸入途径的占比在六成左右,注射与内服均占超过10%,外用不到1%。近几年,国内药企在吸入剂领域硕果累累,多个阻塞性气管疾病用药大品种的高端仿制药陆续上市,扩大了医生的选择范围,提高了患者的可及性,不断推高吸入途径相关产品的销售规模及占比。同时,注射及内服重磅品种被纳入集采引发降价,销售规模及占比开始呈现下滑态势。

四批次国采已纳入6个品种,下一个目标是它?

孟鲁司特是最早纳入国采的品种,第一批纳入了片剂,第三批纳入颗粒和咀嚼片,仅在第一批扩围阶段默沙东中标,其余均由国内药企中标,按新分类获批视同过评。

多索茶碱注射液是目前阻塞性气管疾病用药唯一被纳入国采的注射剂,五个中标

企业均为国内药企,三家为过评企业,两家按新分类获批视同过评。

第四批国采开始纳入吸入剂,吸入用硫酸沙丁胺醇溶液四家中标企业均为国内药企,按新分类获批视同过评;第五批国采纳入的吸入剂更多,吸入用复方异丙托溴铵溶液、吸入用布地奈德混悬液、吸入用异丙托溴铵溶液3个品种共7家国内药企中标,按新分类获批视同过评。

业界人士称这些按新分类获批视同过评的产品为“光脚品种”,成功中标集采后可迅速布局

开云电竞官网登录入口市场,可谓“躺赢”。

表1:2020年阻塞性气管疾病用药TOP10品种

来源:米内网数据库

米内网数据显示,2020年在中国公立医疗机构终端,阻塞性气管

疾病用药TOP10品种已有五个被纳入了国采,布地奈德福莫特罗和沙美特罗替卡松暂无国内仿制获批,噻托溴铵和复方甲氧那明暂无产品过评,而超10亿品种特布他林有望成为第七批国采的新目标。

特布他林是β2-受体兴奋剂,有支气管扩张作用,对支气管平滑肌有高度的选择性,对心脏的兴奋作用很小,无中枢性作用,临床用于支气管哮喘、喘息型支气管炎、阻塞性肺气肿和其他伴有支气管痉挛的肺部疾病。2018-2019年,该品种在中国公立医疗机构终端销售额保持在19亿元水平,从用药途径来看,吸入占比在2021上半年已涨至七成以上,而目前也有3家国内药企按新分类获批视同过评,已满足集采的门槛。

原研药企阿斯利康目前的市场份额高居不下,在国内仿制药的冲击下,2021上半年的市场份额依然有97.79%,若该品种被纳入国采,市场有望迎来新一波的洗牌。

此外,截至目前阻塞性气管疾病用药过评且未被纳入国采的产品中,氨茶碱注射液已有两家国内药企过评。2020年在中国公立医疗机构终端,氨茶碱为TOP18品种,销售额破1亿元,该品种注射剂占比高达七成。

市场大变样!国内龙头崛起,正大天晴战胜默沙东

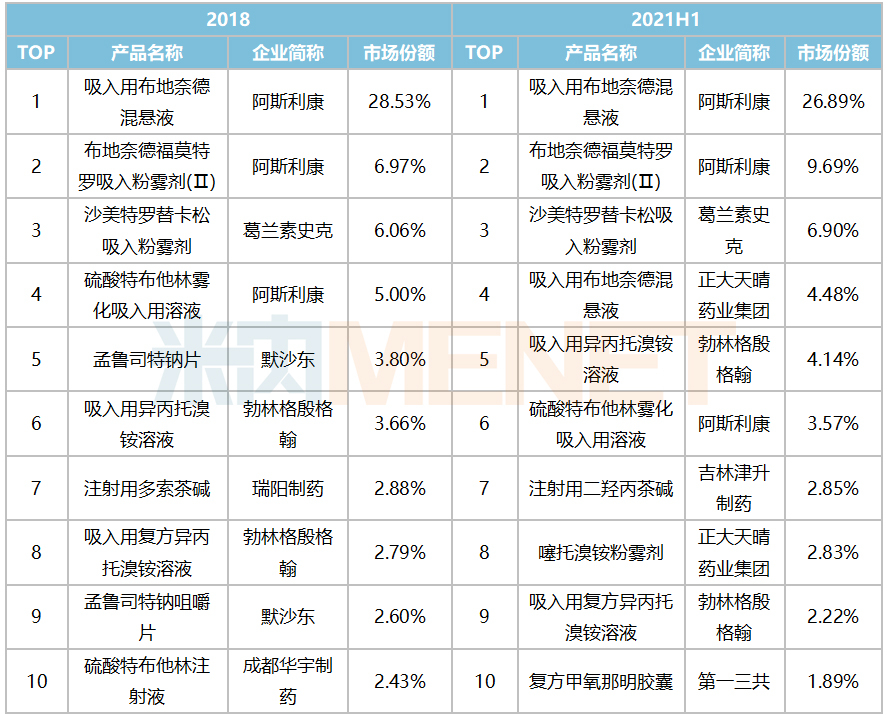

表2:2018及2021H1阻塞性气管疾病用药TOP10品牌变化情况

来源:米内网中国公立医疗机构终端竞争格局

2018年阻塞性气管疾病用药TOP10品牌8个为进口,其中阿斯利康抢占了3个高位,勃林格殷格翰和默沙东均有两个席位,葛兰素史克占1个,这8个进口品牌合计市场份额接近六成。

国产品牌中仅两个注射剂上榜,瑞阳制药的注射用多索茶碱2018年在中国公立医疗机构终端销售额达7亿元,成都华宇制药的硫酸特布他林注射液也卖出了6亿元。

国采经历了五批六轮(不含胰岛素专项)后,市场发生了巨大变化。2021上半年TOP10品牌中进口品牌数量为7个,合计市场份额降至55%。阿斯利康的吸入用布地奈德混悬液依然占领榜首,但随着该品种集采在今年四季度逐步落地,预计后续被国产品牌抢食市场的趋势较大。

阿斯利康的布地奈德福莫特罗吸入粉雾剂(Ⅱ)以及葛兰素史克的沙美特罗替卡松吸入粉雾剂目前均无国内仿制药获批,在独占市场的态势下,市场份额略有上涨。

默沙东在阻塞性气管疾病用药市场最大的品种就是孟鲁司特,在国内获批上市的剂型包括了普通片、颗粒、咀嚼片。然而第一批、第三批国采均纳入了相关产品,默沙东仅在第一批扩围阶段中标,经历多批国采的叠加冲击,2020年默沙东的孟鲁司特暴跌64%,2021上半年跌幅也在40%,毫无悬念,TOP10品牌已无其踪影。

在默沙东“黯然离场”之下,国内新龙头崛起了。2021上半年TOP10品牌3个为国产,其中正大天晴占了两个席位,吸入用布地奈德混悬液已中标国采,预计落地实施后市场份额有望进一步上涨;噻托溴铵也是个超10亿品种,2019年起正大天晴击败勃林格殷格翰成为该品种的领军企业,但双方实力较为接近,2021上半年市场份额的差距仅为3%左右。

表3:2018及2021H1阻塞性气管疾病用药TOP5厂家变化情况

来源:米内网中国公立医疗机构终端竞争格局

TOP3企业依然由阿斯利康、勃林格殷格翰以及葛兰素史克占领,2018年合计市场份额为57.83%,而2021上半年合计市场份额升至59.98%,这三座大山依然是国内药企奋斗的目标。

正大天晴药业集团在2020年首次超越默沙东,成为TOP4企业,同时也成为了国内新的龙头,2021上半年市场份额上涨至7.35%,与葛兰素史克的差距拉近至1.72%。

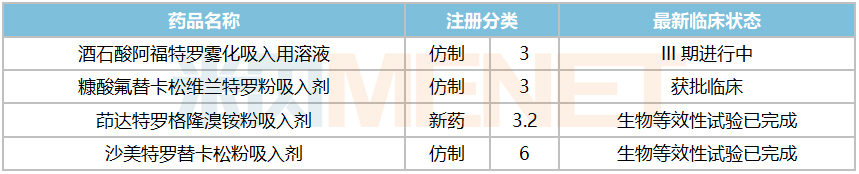

表4:正大天晴药业集团在研的阻塞性气管疾病用药情况

来源:米内网中国药品临床试验公示库

目前正大天晴药业已获批上市的阻塞性气管疾病用药除了吸入用布地奈德混悬液、噻托溴铵粉雾剂还有富马酸福莫特罗粉吸入剂,此外,还有4个在研新品正加速上市进程。

表5:2018年至今获批临床的1类、2类新药(不含新适应症)情况

来源:米内网中国药品临床试验公示库

今年11月,上海洛启生物

医药提交了生物药1类新药重组抗IL-4Rα单域抗体雾化液(毕赤酵母)的临床申请,该新药是首款吸入式纳米抗体哮喘治疗药物。米内网数据显示,2018年至今还有1个生物药1类新药、3个改良型新药获批临床,主要适应症为哮喘和性阻塞性肺病。随着国内药企在阻塞性气管疾病用药领域持续耕耘,加上国家层面的政策红利,被进口品牌霸屏的时代终将结束,未来,患者将有更多高质量的国产

药品可选可用,我国药品市场也将向更高的发展方向前进。

来源:米内网数据库

注:临床试验数据统计截至12月6日,审评数据统计截至12月10日,如有疏漏,敬请指正!

【版权声明】秉承互联网开放、包容的精神,开云电竞入口 欢迎各方(自)媒体、机构转载、引用我们原创内容,但要严格注明来源开云电竞入口 ;同时,我们倡导尊重与保护知识产权,如发现本站文章存在版权问题,烦请将版权疑问、授权证明、版权证明、联系方式等,发邮件至pharmnet@netsun.com,我们将第一时间核实、处理。

- 相关报道

-

- 300亿被砍 恒瑞、正大天晴超10亿创新药再加码(2021-12-09)

- 山东新时代、正大天晴……围攻6亿抗血栓药!(2021-12-06)

- 2亿造影剂!正大天晴过评了(2021-11-18)

- 国产第4家!正大天晴将拿下暴涨30倍抗精神病药(2021-11-15)

- 正大天晴品牌新路 赋能更广泛的患者获益(2021-10-28)

- 正大天晴将拿下$15亿明星药首仿(2021-09-03)

- $14亿抗血栓药!南京正大天晴抢首仿(2021-08-31)

- 南京正大天晴冲击$5亿抗肿瘤药首仿(2021-08-24)

- 南京正大天晴将拿下首仿 4款重磅新品已获批(2021-08-16)

- 正大天晴首超恒瑞 5大产品销售暴涨超50%(2021-08-12)